L’article 1er de la loi du 16 août 2022 « portant mesures d’urgence pour la protection du pouvoir d’achat » pérennise la prime exceptionnelle de pouvoir d’achat (PEPA), mais celle-ci est dorénavant dénommée prime de partage de la valeur (PPV).

Télécharger la note d’information

Les modalités de mise en place de la prime sont identiques à celles de la prime PEPA, les employeurs et les salariés peuvent en bénéficier. Le principe de non-substitution à d’autres éléments de rémunération demeure.

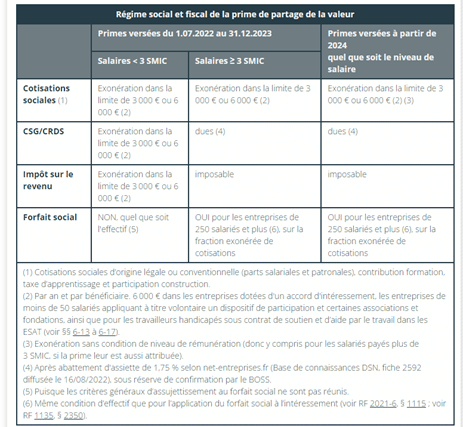

La prime de partage de la valeur diffère de la prime exceptionnelle de pouvoir d’achat principalement par son régime social et fiscal. Les plafonds d’exonération sont triplés. Ils sont fixés à 3 000 € par bénéficiaire et par année civile, et à 6 000 € pour certains employeurs. Seules les primes versées du 1er juillet 2022 au 31 décembre 2023 aux salariés dont la rémunération est inférieure à 3 SMIC annuel brut sont exonérées à la fois de cotisations, de CSG et de CRDS et d’impôt sur le revenu.

Les primes versées aux salariés dont la rémunération est égale ou supérieure à 3 SMIC annuel brut, quelle que soit la date de versement, ainsi que toutes les primes, quel que soit leur montant, versées à compter du 1er janvier 2024, seront exonérées de cotisations, mais assujetties à CSG et CRDS, à l’impôt sur le revenu et, pour les entreprises d’au moins 250 salariés, au forfait social.

Une instruction ministérielle devrait apporter des précisions sur la prime de partage de la valeur.

Date de versement :

- A partir du 1er juillet 2022

- Le versement peut être réalisé en une ou plusieurs fois, dans la limite d’une fois par trimestre, au cours de l’année civile

- La prime doit apparaître sur le bulletin de paie

Modalités de mise en place :

- Mise en place de la prime soit par Décision Unilatérale de l’employeur (DU) soit par accord collectif

- Un certain nombre de mentions devront obligatoirement être indiqués

- L’acte devra être rédigé par année civile

Bénéficiaires :

- Tous les salariés liés à l’entreprise par un contrat de travail à la date (à préciser dans la DU ou l’accord) soit de versement de la prime ou de signature de la DU ou du dépôt de l’accord

- Possibilité d’exclure les salariés dont la rémunération excède un seuil déterminé par la DU ou l’accord

- Versement aux intérimaires mis à disposition de l’entreprise utilisatrice par leur employeur

Montant de la prime :

- Fixé par accord ou DU

- Exonérations sociales et fiscales limitées à 3 000 € / 6 000 € par an (voir ci-après)

- Possibilité de moduler le montant de la prime en fonction de critères limitativement énumérés par la loi : rémunération / niveau de classification / présence effective pendant l’année écoulée / durée de travail prévue au contrat en cas de temps partiel / ancienneté dans l’entreprise

- Non substitution à un autre élément de rémunération

Limité d’exonération :

- Jusqu’à 3 000 € pour tous les employeurs

- Jusqu’à 6 000 € si l’employeur se trouve dans l’une des situations suivantes :

- Entreprises dotées d’un dispositif d’intéressement

- Entreprises, de moins de 50 salariés, non soumises à l’obligation de mise en place de la participation mais appliquant à titre volontaire un dispositif de participation

- Certaines associations et fondations

- Si le montant de la prime est supérieur, la fraction excédentaire est exclue du régime social et fiscal de faveur.

- Attention pour 2022, il convient de prendre en compte les montants versés au titre de la prime PEPA pour le calcul des seuils d’exonération

Notre équipe est là pour vous renseigner, n’hésitez pas à nous contacter !